À quoi s’attendre pour 2023? Perspective économique

Michel Vincent, Alexandre Larouche (CIFQ)

La pandémie, l’invasion de l’Ukraine, l’inflation, les taux d’intérêt, les chaînes d’approvisionnement, la rareté de la main-d’œuvre, autant d’éléments qui modifient grandement l’offre de bois d’œuvre en Amérique du Nord et qui déjouent souvent les prévisions des plus aguerris. Nous ne faisons pas exception à cette règle et devons régulièrement revoir et rectifier notre position.

Le début des hostilités en Ukraine nous a rapidement fait craindre une pénurie de bois d’œuvre en Amérique du Nord et un maintien des prix à des niveaux insoutenables. On se souviendra qu’au printemps 2022 les prix du bois d’œuvre atteignaient presque les sommets record de 2021. La logique se voulait simple : les Européens compenseront les deux à trois milliards de pmp provenant de la Russie par une diminution équivalente de leurs livraisons en Amérique du Nord. Nous avions tort. Du moins jusqu’à présent.

Dans les faits, les livraisons de bois européen vers la Chine ont fléchi de façon importante pour deux raisons. D’une part le géant asiatique a augmenté ses achats de bois russe. Par ailleurs, la stratégie de Zéro-Covid, les événements climatiques, les problèmes financiers des entreprises de construction et le ralentissement économique mondial ont diminué la demande globale pour le bois d’œuvre. Si bien que les Européens ont gardé chez eux un volume important de bois d’œuvre destiné à la Chine.

L’Europe aussi a vu ses activités de construction résidentielle chuter lourdement. Les prix stratosphériques de l’énergie, l’inflation et la guerre à leur porte ont eu raison de nombreux projets de construction. Résultat : un effondrement du marché du bois d’œuvre. Les scieries, notamment celles situées en Allemagne et en Suède et manufacturant des produits destinés au marché nord-américain n’ont pas hésité à poursuivre leurs livraisons vers les États-Unis puisque, malgré une diminution importante des prix à partir de la fin du printemps, les marchés nord-américains demeuraient encore les plus intéressants.

Les fortes livraisons de bois européens en Amériques du Nord se maintiendront-elles encore longtemps ? Probablement pas. Nous observons d’ailleurs un certain essoufflement à cet égard. Il faut admettre que la baisse arrive beaucoup plus tard que ce à quoi nous nous attendions.

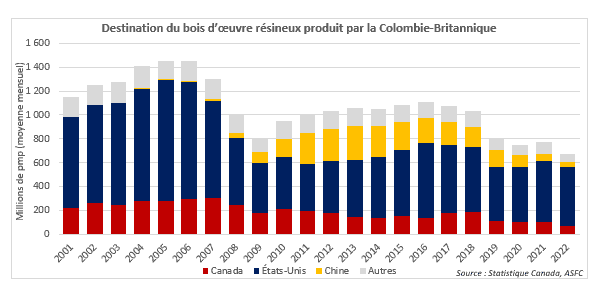

La situation de l’industrie de la Colombie-Britannique mérite aussi qu’on s’y attarde. Depuis 2018, la province de l’Ouest voit sa production diminuer rapidement en raison de la fin de l’épidémie de dendroctone du pin. Or, les prix élevés prévalant en 2020 et 2021 ont insufflé une énergie nouvelle aux scieurs en leur permettant de récolter des secteurs forestiers affectés, mais encore relativement sains. Non seulement avons-nous pu observer une stabilité voire une reprise dans la production, mais les industriels ont maintenu une plus grande partie de celle-ci en Amérique du Nord. Le graphique démontre bien que les livraisons canadiennes et américaines de bois d’œuvre provenant de la Colombie-Britannique ont augmenté aux cours des deux dernières années et ce, au détriment des exportions vers la Chine et des autres pays.

Il convient toutefois de bien réaliser que cette situation demeure, au mieux, temporaire. Les baisses importantes de prix dans le bois d’œuvre et les nombreuses annonces récentes de fermetures ou de ralentissements des usines britanno-colombiennes finiront tôt ou tard par se répercuter sur les volumes demeurant en Amérique du Nord.

Parallèlement aux volumes supplémentaires provenant de l’Europe et de la Colombie-Britannique, la hausse des taux d’intérêt a fini par calmer le marché de la construction et fait baisser la demande pour le bois d’œuvre. Un tel scénario se manifestant en période de très hauts prix (printemps 2022) a eu comme conséquence une chute vertigineuse des prix.

Le début de 2023 se présente sous le signe d’un ralentissement économique, voire d’une récession. Comprenons toutefois que, contrairement à 2008, la construction résidentielle en Amérique du Nord présente des assises très solides qui sauront, à terme, contribuer à atténuer les effets de la récession et à accélérer la reprise.

Dans cette optique, nous anticipons d’autres surchauffes du marché immobilier avec les fluctuations importantes dans le prix des matériaux qui les accompagnent. Les inventaires de bois d’œuvre demeurent à des niveaux plutôt bas et devraient le rester pendant un certain temps. Encore une fois, le moindre signal de reprise pourrait déclencher le type de scénarios observés en 2020 et 2021, et ce, dès la fin de 2023.

L’évolution de la guerre en Ukraine et l’importance du ralentissement économique en Chine pourraient modifier la suite des événements, mais constituent encore des inconnues de taille. Nombreux sont les indicateurs qui laissent pressentir une forte reprise dans la construction résidentielle en Amérique du Nord : proportion record de la population des 30-45 ans, retard d’environ 6 millions d’unités dans la dernière décennie, âge du parc immobilier, télétravail, rareté des maisons existantes à vendre. Ces éléments affecteront directement non seulement la construction de nouvelles unités, mais aussi, et de façon très importante, la rénovation des résidences actuelles.

La génération des milléniaux, la plus active sur le marché immobilier, doit souvent se tourner vers des maisons assez âgées, surtout lorsqu’il s’agit d’une première maison. Conséquemment, la consommation de bois d’œuvre à des fins de rénovation a rejoint celle destinée à la construction neuve. De plus, comme le parc de maisons âgées entre 20 et 40 ans et nécessitant des premiers entretiens importants atteint aussi des niveaux record en raison des mises en chantiers de la fin des années 1990 et du début de 2000, tout porte à croire que les grandes surfaces de quincaillerie deviendront très actives sur le marché du bois d’œuvre au cours des prochaines années.

Nous devrons toutefois passer à travers les prochains mois qui s’annoncent plutôt moroses, par contre les perspectives du marché du bois d’œuvre demeurent encore optimistes à long terme.

Choisir une catégorie...